海外資産の保有・運用形態として、従前は、オフショア地域(BVI:英領ヴァージン諸島、ガーンジー島、セ-シェルなど)に資産管理会社を設立または購入して、同法人名義でPrivate bankの口座を開設、同口座に個人資産を移管して運用が主流でした。今でもこの形態で海外資産を管理されている方が多くいらっしゃると思います。

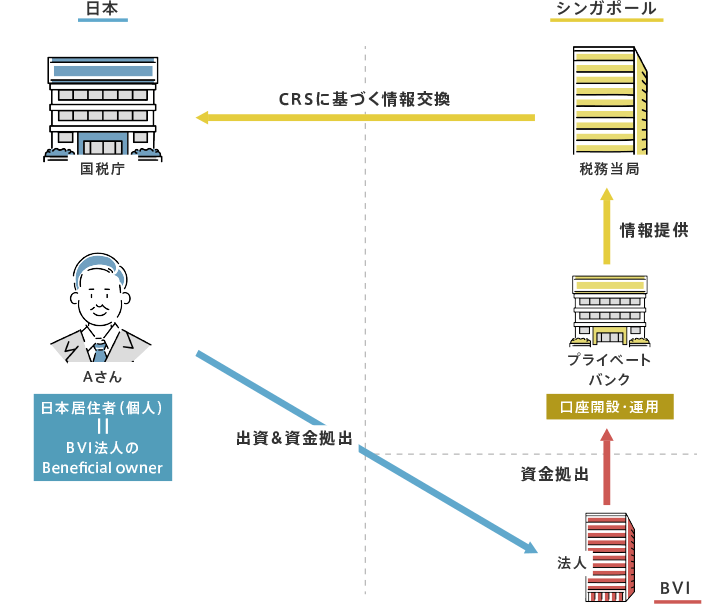

例:日本居住者(個人)がBVI法人を設立し、シンガポールのPrivate bankでBVI法人口座を開設して資産運用する場合

<スキーム図>

このスキームは当時の現地銀行担当者、弁護士、会計士などのアドバイスで設計されたものと思いますが、現在の税制や国際課税の各国協調体制の状況に沿わない可能性が高く、見直しや影響緩和策の検討が必要になるものと考えます。

海外の資産管理会社の課題

①海外資産情報の透明化の流れ

2018年9月から始まったCRS(共通報告基準)に基づく情報交換により、オフショア地域の資産管理会社(ペーパーカンパニー)の口座情報は、株主(Beneficiary Owner)の居住国である日本に提供されており、税務調査の対象者の選定において積極的に活用されています。会社名義の口座で日本に送金していないので、税務署に把捉されないだろうという考えは通用しません。

②不利な税制

日本居住者が支配するオフショア地域の資産管理会社(ペーパーカンパニー)で発生した金融所得(利子・配当・キャピタルゲイン)には、タックス・ヘイヴン税制(外国子会社合算課税)が適用され、個人所得とみなされて雑所得課税が適用されます。課税は累進課税で、最高税率は所得税+住民税 55%です。

個人名義の金融所得の課税は分離課税で、税率は所得税+住民税 一律20.315%ですので、金融所得額が大きいほど不利になります。

③相続発生時の負担

資産管理会社の株主に相続が発生した場合、相続人は資産管理会社の所在国、会社口座の所在国、そして日本の法制を確認して、相続手続を進める必要があります。また、オフショア地域の資産管理会社の利用は「スキーム事案」として税務調査の重点項目となっています。そのため、残されたご家族に相続手続や税務調査対応の多大な負担を強いてしまうおそれがあります。

なお、相続税は、資産管理会社への出資金及び貸付金を評価して、他の相続財産に加算し、相続税率を乗じて計算することなります。

④法人維持コストの負担

毎年、法人登録更新費、Service ProviderへのAdministration feeなど法人維持コストの負担が必要です。

今後の対応

①開示と修正申告【最優先】

海外の資産管理会社名義の資産の開示や発生所得の申告を行っていない場合は、税務調査で指摘される前に自主的な申告開示を行うことをおすすめします。

国外財産調書(資産の開示)

2013年(平成25年)以降の各年末の国外財産残高が5,000万円超の場合、その年分毎に国外財産の内容や評価額を開示する必要があります。

修正申告/期限後申告(発生所得の申告)

原則として、直近5年間が申告対象です。海外資産管理会社の利益額を決算日から2ヶ月後の為替で円換算して雑所得として申告します。オフショア地域は納税義務がないため現地で決算を行っていないことが多く、弊所ではBank statementのTransaction historyに基づきCalendar yearで決算を組んで損益計算書及び貸借対照表を作成して課税所得を計算しています。

例:2022年1月~2022年12月のTransaction history(Bank statementより)

- 収入:利子、配当、キャピタルゲイン

- 費用:法人登録更新費、Administration fee、借入金利息 など

- 外貨建の利益(収入-費用)を2023年2月28日の為替で円換算して、2023年(令和5年)分の雑所得として申告

②スキーム解消の検討・実行

上記のとおり、海外の資産管理会社を利用することは税制等の観点から、不利な可能性が高く、税務当局に全て申告開示されるのであれば、併せてスキーム解消の検討を進めることをおすすめします。

スキーム解消に際して、通常、資産管理会社名義の口座から個人口座へ資産を移管しますが、この移管時の課税について注意が必要です。

移管額のうち資産管理会社への出資金と貸付金の合計額を超える部分は留保利益の分配となります。そのため、設立以降の決算を組んで、移管時点の出資金額と貸付金額を明確にすることが必要です。

また、留保利益の分配について、「当年度+過去3年度に雑所得として課税済の金額」までは課税されませんが、過去4年度以前の留保利益は配当課税の対象となりますので、ご留意ください。

なお、個人口座へ移管後、日本に送金せず、引き続き海外で管理運用される場合は、Private bank等が提供するTrust serviceを利用されてもよろしいかと思います。

弊所のご支援

弊所では海外の資産管理会社の日本申告用の決算業務、税申告開示(確定申告、国外財産調書、財産債務調書)、税務調査対応の支援を行っております。また、海外のAgentと連携して、海外の資産管理会社の清算手続、海外銀行口座の閉鎖手続など現地側のご支援にも対応しております。ご支援が必要な方は弊所までご連絡いただければと思います。

また、弊所は事業承継に関わる国際税務のご支援もしていますので、何かお困りのことがあれば、ご相談ください。

当コラムは2023年4月現在の税制に基づいて作成しており、読者の皆様のご理解を深めるために内容を簡素化している場合がございます。また、具体的な状況によって課税関係が変わる可能性がありますので、記載情報に基づいて行動される前に、弊所までご相談して頂ければと思います。

税務相談は1時間3万円(消費税込)で承っております。

税理士には守秘義務がありますので、ご相談いただいた内容が税務署など第三者に知られることはありません。どうぞご安心ください。